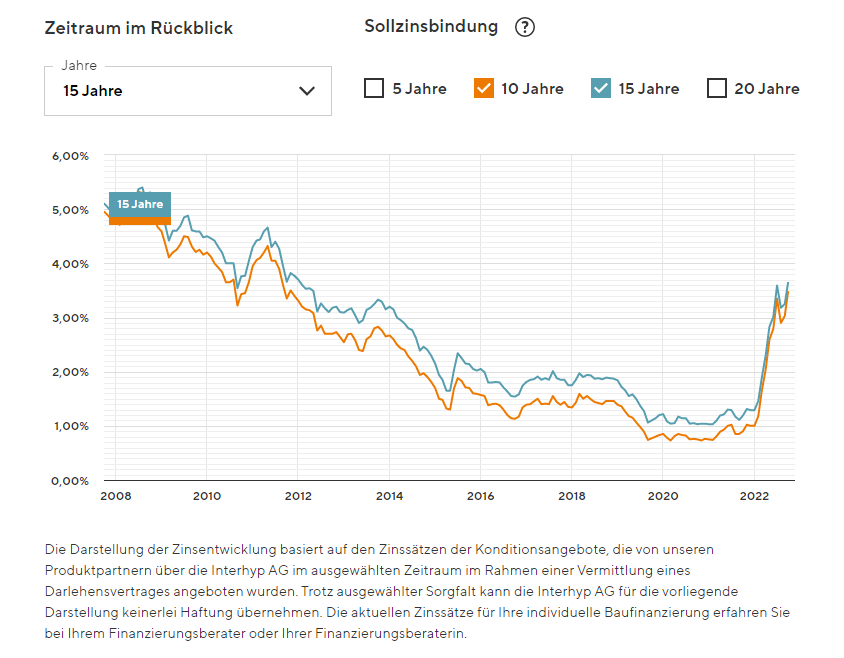

Wenn Sie einen Kredit für den Bau oder Kauf eines Hauses in Anspruch nehmen möchten, sollten Sie dies so bald wie möglich tun. Aufgrund der jüngsten Änderungen der Zinssätze für Baugeld ist jetzt ein ausgezeichneter Zeitpunkt, um ein Bauprojekt zu beginnen. Seit der Finanzkrise 2008 sind die Zinssätze für Kredite kontinuierlich gesunken. Der Zinssatz für ein Baudarlehen ist jedoch der wichtigste Faktor bei der Bestimmung der Gesamtkosten für die Finanzierung eines Bauprojekts.

Welche Faktoren haben Einfluss auf das Zinsniveau?

Das von der Europäischen Zentralbank vorgegebene Leitzinsniveau ist das wichtigste Element, das die Entwicklung der Baugeldzinsen beeinflusst. Dieser Richtwert dient als Bezugspunkt für die Deutsche Bundesbank und andere EU-Zentralbanken. Sowohl das Wirtschaftswachstum als auch die Inflationsrate spielen eine wichtige Rolle.

Hinzu kommen die durchschnittlichen Prognosen des Marktes. Aufgrund der Verflechtung der Weltmärkte haben Schwankungen der Zinssätze in den mächtigsten Volkswirtschaften der Welt (USA, Japan, China und Russland) einen Einfluss auf die Entwicklung der Zinssätze in Deutschland und Österreich.

Bedeutung der Entwicklung der Bauzinsen für den Immobilienerwerb

Heutzutage ist ein Kredit fast immer für jeden notwendig, der ein Haus bauen möchte. Zu empfehlen ist beispielsweise eine Baufinanzierung mit der Interhyp AG. Die Entwicklung der Zinssätze für Baufinanzierungen ist dabei ein zentrales Thema. Der Darlehensnehmer muss dem Darlehensgeber immer Zinsen für ein Darlehen zahlen. Ein geringerer Gesamtkreditbetrag ist möglich, wenn der Zinssatz für einen Baukredit niedrig ist.

Der Gesamtbetrag, den Sie für ein Darlehen zurückzahlen müssen, wird unweigerlich steigen, wenn Sie sich bei hohen Zinsen Geld leihen. Der Bauherr muss eine entscheidende Wahl zwischen der Darlehenslaufzeit und der Sollzinsbindung treffen. Eine Vereinbarung mit diesem festen Zinssatz kann für einen Zeitraum zwischen 5 und 30 Jahren getroffen werden. Wenn die Zinsen niedrig sind, ist es finanziell sinnvoll, einen langen Festzins zu vereinbaren.

Längere Laufzeiten sind zwar mit einem etwas höheren Zinssatz für die Bank verbunden, bieten dem Kreditnehmer aber mehr Flexibilität bei seinen langfristigen Plänen. Die Länge des Kredits spielt auch eine Rolle dabei, wie viel Geld der Bauherr spart. Die Zinsen fallen während der gesamten Laufzeit an, so dass eine 35-jährige Laufzeit wesentlich mehr kostet als eine 20-jährige.

Niedriger oder hoher Zinssatz für die Rückzahlung?

Die Aufnahme eines Kredits für ein Bauprojekt erfordert eine sorgfältige Finanzplanung, wobei immer die größtmögliche Rückzahlungsrate angestrebt wird. Ein höherer Zinssatz bedeutet, dass das Baudarlehen schneller zurückgezahlt wird und mehr Geld gespart wird. Die Rückzahlungsraten sollten erhöht werden, wenn der Zinssatz des Baukredits während der Laufzeit des Kredits sinkt. Dies reduziert die Gesamtzinszahlungen, indem das Darlehen über einen kürzeren Zeitraum finanziert wird.

Nicht viele Schuldner verstehen, dass der effektive Jahreszins höher ist als der Sollzins. Wenn Sie den effektiven Jahreszins mit dem Sollzins vergleichen, sollten Sie bedenken, dass letzterer die gesamten jährlichen Kosten des Kredits anzeigt, während ersterer nur die Höhe der im Kreditvertrag vereinbarten Zinsen angibt. Die Rückzahlungsbeträge sind eine weitere häufig gestellte Frage im Zusammenhang mit der Entwicklung der Zinssätze für Baukredite.

In diesem Fall ist ein niedrigerer Zinssatz für die Rückzahlung vorzuziehen. Sie sollten die Zinssätze der Banken und die Maßnahmen der EZB beobachten, wenn Sie sich eine eigene Meinung darüber bilden wollen, wie sich die Zinsen für Baukredite in Zukunft entwickeln werden.

- Rohrreinigung Wien: Professionelle Hilfe bei Verstopfungen - 16. Juni 2024

- Abflussreinigung Wien » So Beheben Sie Abflussverstopfungen - 16. Juni 2024

- Kammerjäger Wien: Schnelle Hilfe bei Schädlingsbefall - 16. Juni 2024